Von kleinen und mittleren Unternehmen (KMU) wird zunehmend erwartet, dass sie über ihre Leistungen in den Bereichen Umwelt, Soziales und Governance (ESG) berichten. Aber belohnen Banken gute ESG-Leistungen mit einem niedrigeren Zinssatz? Die kurze Antwort lautet: „Nein, eigentlich nicht“. Aber schlechte Leistungen könnten in Zukunft bestraft werden.

In einem aktuellen Forschungsprojekt habe ich Experteninterviews mit einem Drittel der deutschen Banken (gemessen an der Bilanzsumme) geführt. Die wichtigsten Ergebnisse sind im Folgenden beschrieben.

Angetrieben durch die Anpassung des europäischen (Regulierungs-)Rahmens, gewinnen ESG-Kennzahlen an Bedeutung. Die Europäische Zentralbank beispielsweise ermutigt die Banken, Klimarisiken in ihre Kreditvergabe einzubeziehen: „Als Aufsichtsbehörde ist es unsere Pflicht, zur Sicherheit und Solidität des Bankensektors beizutragen, indem wir sicherstellen, dass die Branche angemessene Vorbereitungen für das Management klimabezogener Risiken getroffen hat„. Gemäß dem EU-Aktionsplan für ein nachhaltiges Finanzwesen sollen Kapitalströme in Richtung ökologisch nachhaltiger Aktivitäten umgelenkt werden, d. h. durch Einpreisung von ESG-Risiken durch Banken. Darüber hinaus werden soziale und Governance-bezogene Aspekte zunehmend reguliert, z. B. durch das deutsche Lieferkettensorgfaltspflichtengesetz (LkSG). In Zusammenhang mit der Berichterstattung und Offenlegung verpflichtet unter anderem die Corporate Sustainability Reporting Directive (CSRD) Unternehmen zunehmend zur Offenlegung ihrer Nachhaltigkeitsstrategie und -kennzahlen. Diese Verpflichtungen werden nun auch für eine größere Anzahl von KMUs, die in hohem Maße von der Finanzierung durch Banken abhängig sind, (direkt und indirekt) relevant werden. Angesichts der mit der Offenlegung und Messung der Kriterien verbundenen Kosten, ist die Frage, wie sich Nachhaltigkeit auf die Beziehung zwischen Unternehmen und Bank und die entsprechenden Finanzierungskosten auswirkt, derzeit von großer Bedeutung.

Alle befragten Banken betonen, dass ESG-Aspekte für ihre Strategie und Kreditvergabe von großer Bedeutung sind. Eine Vielzahl der Banken unterstützt ihre Kunden bei der Nachhaltigkeitstransformation mit Hilfe von dezidierten ESG-Beratungsteams. Darüber hinaus wenden alle Banken bestimmte Ausschlusskriterien in ihren Kreditvergabeprozessen an. Allerdings werden im Standard-Kreditvergabeprozess bisher nur weiche, qualitative ESG-Aspekte mit bewertet. Die Banken entwickeln derzeit nachhaltige Produkte, die anerkannten Marktstandards (z.B. denen der Loan Market Association) entsprechen.

Im Rahmen des Standard-Kreditvergabeprozesses stehen Banken im Spannungsfeld zwischen Datenverfügbarkeit und regulatorischen Anforderungen. Während große Banken begonnen haben, Daten zu sammeln und qualitative Maßnahmen zu integrieren, sind kleinere Banken (z.B. kleinere Sparkassen und Genossenschaftsbanken) derzeit bestrebt, intern Transparenz zu schaffen. Bei Unternehmen weit verbreitete Industriestandards, wie die Umweltzertifizierung ISO14001, sind für die Beziehung zwischen Banken und Unternehmen jedoch von untergeordneter Bedeutung. Daher müssen zukünftig Branchenstandards geschaffen werden, um die ESG-Performance eines KMUs gegenüber seiner Bank nachzuweisen.

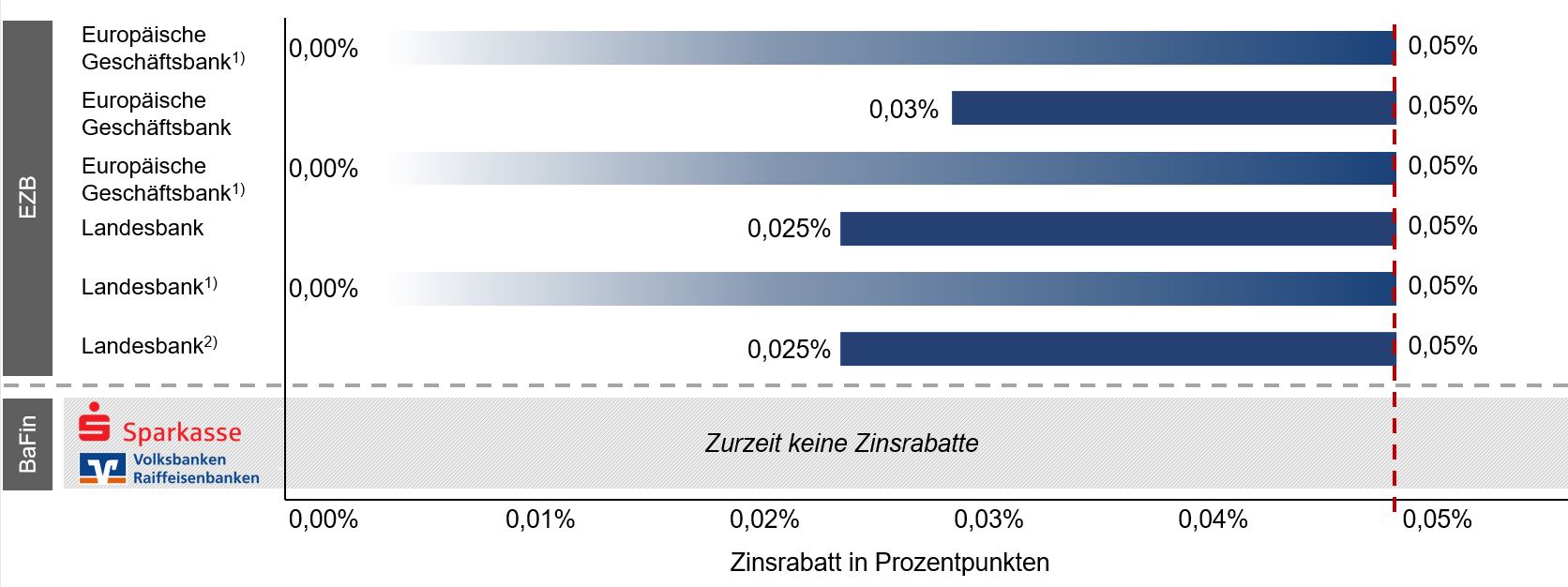

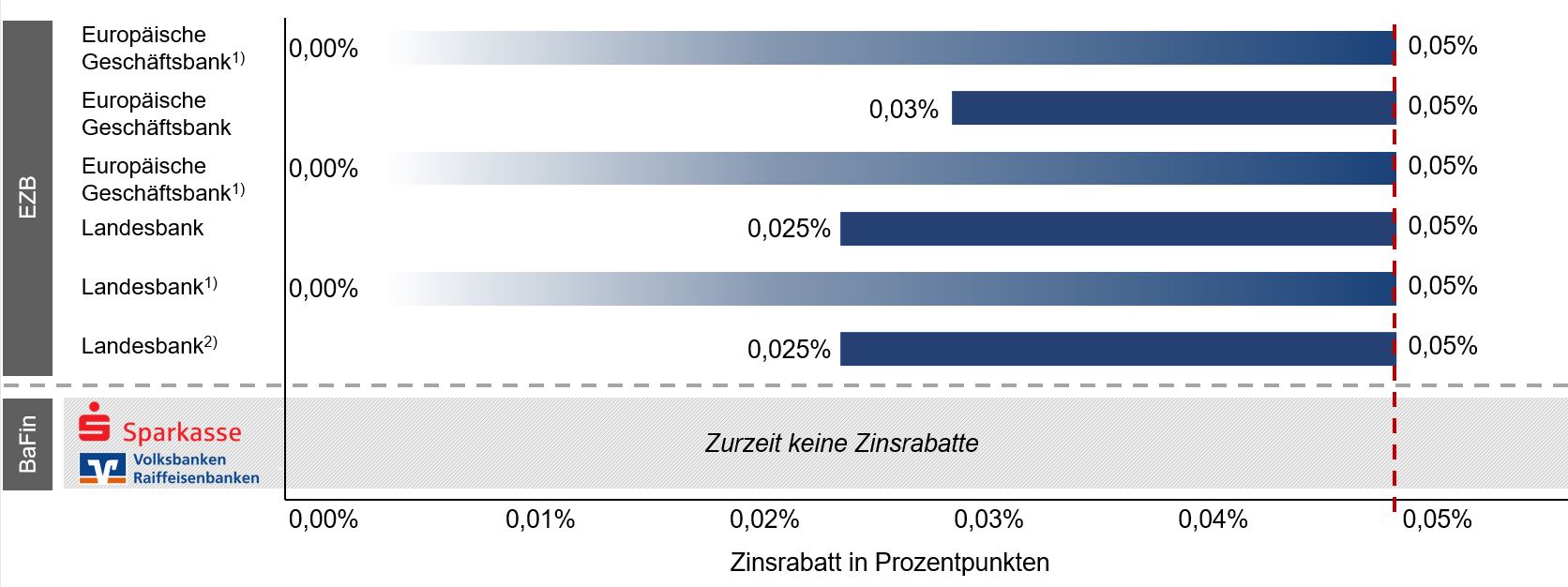

Nachhaltige Unternehmen sollten erwartungsgemäß einen erleichterten Zugang zu Finanzierungen erhalten; jedoch werden ESG-Aspekte derzeit nicht angemessen im Zinssatz berücksichtigt (siehe Abbildung 1). Dies liegt unter anderem daran, dass sich ESG-Aspekte aufgrund regulatorischer Anforderungen, mangelnder Datenverfügbarkeit und technischer Beschränkungen nur bedingt im Kreditrating widerspiegeln. Darüber hinaus haben Banken derzeit keine nennenswerten Refinanzierungsvorteile. Im Rahmen einer strategisch getriebenen Nachhaltigkeitsausrichtung bieten Großbanken besonders nachhaltigen Unternehmen maßgeschneiderte ESG-Kredite an, mit denen diese Unternehmen unwesentliche Zinsabschläge von etwa 2,5 bis 5,0 Basispunkten (d.h. lediglich 0,025 – 0,05%) pro Jahr erzielen können. Die bloße Senkung der Kreditkosten durch ESG-Offenlegung stellt also keinen wirtschaftlich relevanten Anreiz für KMUs dar, um sich verstärkt mit einer ESG-Berichterstattung und -Offenlegung zu beschäftigen.

Abbildung 1: Zinsrabatte für Bankkredite durch positive ESG-Offenlegung

Anmerkungen: 1) Verlaufsfüllung der zwei europäischen Großbanken und der Landesbank zeigt an, dass in den Interviews kein Minimum angegeben wurde; 2) Die Landesbank gab an, dass in einem besonderen Ausnahmefall bis zu 0,1 % Nachlass weitergegeben wurde.

Die Anforderungen an die Offenlegung von ESG-Kriterien für Unternehmen werden verschärft und die Prüfung dieser Kriterien wird ausgeweitet werden. Darüber hinaus ist vorgesehen, dass Banken bei der Vergabe von nicht nachhaltigen Krediten höhere Mindestkapitalanforderungen zu erfüllen haben. Dies könnte dazu führen, dass nicht-nachhaltigen Unternehmen die Finanzierung entweder verweigert oder nur zur deutlich teureren Konditionen angeboten wird.

Wenn Sie sich für Nachhaltigkeit und Unternehmensperformance interessieren, sollten Sie sich den neuen Zertifikatskurs der Frankfurt School ansehen: Corporate Sustainability Controlling.

Ich danke dem Arbeitskreis „Wert(e)orientierte Unternehemensführung im Mittelstand“ der Schmalenbach Gesellschaft für wertvolle Anregungen, Ansprechpartner und Feedback.

Dieser Beitrag basiert auf dem umfangreicheren Artikel: Englert, Mario/Glang, Paul/Mahlendorf, Matthias D. „Was bringts? Der Effekt einer positiven ESG-Darstellung bei der klassischen Bankfinanzierung“, in Der Betrieb, (im Erscheinen).