Autoren: Altan Pazarbasi (Frankfurt School), Paul Schneider (Universität Lugano und Swiss Finance Institute) und Grigory Vilkov (Frankfurt School)

Zusammenfassung: Bei der Herleitung der Erwartungen über die zukünftigen Marktbedingungen aus den Optionspreisen ist es wichtig, die Stimmung gegenüber dem Markt (bullish, bearish oder neutral) zu berücksichtigen. Außerdem ist es wichtig, nicht nur Marktoptionen, sondern auch Optionen auf die zukünftige Marktvolatilität (VIX-Futures-Optionen) heranzuziehen. Nachdem wir aus den Optionen eine Prognose der physischen und risikoneutralen Verteilungen extrahiert haben, können wir eine optimale (Sharpe-Ratio-maximierende) Handelsstrategie unter Verwendung eines beliebigen Satzes handelbarer Instrumente erstellen. Wir verwenden den S&P500 Index und VIX-Futures und zeigen, dass ein Kollektiv-Agent, den wir aus verschiedenen Agenten mit unterschiedlichen Stimmungen konstruieren, unter verschiedenen wirtschaftlichen Rahmenbedingungen erfolgreich die beste Strategie einsetzt und dabei einen sehr niedrigen Drawdown und eine solide Sharpe-Ratio (>1,10 p.a.) über den Zeitraum von 03/2006 bis 12/2017 mit monatlicher Neugewichtung erzielt.

Die Finanzmärkte entwickeln sich kontinuierlich weiter und bieten den Anlegern effizientere Möglichkeiten zum Handel. Durch die Schaffung immer neuer Anlageinstrumente werden die Märkte weiter komplettiert. So haben beispielsweise im letzten Jahrzehnt Instrumente mit direktem Zugang zur Volatilität, wie z.B. VIX-Futures, enorm an Popularität gewonnen. Am 1. Februar 2019 machten die Volatilitätsindex (VX)-Futures mehr als 99% des Gesamtvolumens und etwa 99% des Open Interest an der CBOE-Terminbörse aus.

Die Märkte aggregieren Informationen, und im Rahmen der wissenschaftlichen Forschung werden routinemäßig beobachtbare Vermögenspreise (z.B. von Optionen) verwendet, um Rückschlüsse auf die subjektiven Erwartungen der an den Märkten handelnden Agenten zu ziehen. Zu diesem Zweck werden bestimmte Annahmen über die wahren Preise von Vermögenswerten (im Gegensatz zu den beobachteten Geld-Brief-Spannen oder nicht gehandelten Ausübungspreisen), die Präferenzen der Anleger (zur Ableitung der intertemporalen Grenzrate der Substitution), die zugrundeliegenden Prozesse und die Korrelation zwischen gehandelten Vermögenswerten und wirtschaftlichen (Konsum-) Zuständen getroffen. Während der Marktindex und seine erwartete Volatilität zwei wichtige Dimensionen darstellen, die die Naturzustände für Wirtschaftsakteure beschreiben, wurden die Informationen aus den Volatilitätsmärkten in den Studien, die sich mit der Herleitung von Prognosen befassen, interessanterweise weitgehend vernachlässigt. Wie wichtig sind die Volatilitätszustände in den Überzeugungen der Agenten und wie wirkt sich die Existenz von Volatilitätsinstrumenten auf die Risikowahrnehmung und den Risiko-Rendite-Kompromiss aus? Wie unterschiedlich können die Überzeugungen der Agenten, die subjektiven Preiskerne und die daraus resultierenden optimalen Strategien sein, damit sie mit den beobachteten Marktpreisen kompatibel sind? Stehen Uneinigkeiten zwischen den Agenten in Zusammenhang mit den erwarteten wirtschaftlichen Zuständen? Wir untersuchen diese und eine Reihe damit verbundener Fragen bei der Herleitung von marktkonformen Überzeugungen.

Wir räumen ein, dass es nicht möglich ist, eine subjektive Verteilung aus den Vermögenspreisen zu ermitteln, ohne Annahmen zu treffen, aber anstatt uns auf Spezifikationen oder Eigenschaften der zugrundeliegenden Prozesse zu verlassen, entscheiden wir uns stattdessen dafür, wirtschaftliche Überzeugungen einzuführen. Im Gegensatz zur einschlägigen Literatur lassen wir auch die Preisverteilung von diesen Überzeugungen abhängen, bleiben aber im Einklang mit allen auf dem Markt beobachteten Notierungen. Die Unvollständigkeit des Marktes, die durch Geld-Brief-Spannen und diskret notierte Optionsausübungspreise hervorgerufen wird, bietet hinsichtlich der Dimension der Überzeugungen eine hohe Flexibilität, und neben den ermittelten Verteilungen eines „angenommenen“ Kollektiv-Agenten kann eine große Bandbreite an Heterogenität bestehen. Wir leiten diese Schlussfolgerungen aus den folgenden Schritten ab: Zunächst entwickeln wir einen Algorithmus, um aus den Notierungen der gehandelten Optionen eine risikoneutrale und eine entsprechende objektive gemeinsame Verteilung des Marktindex und seiner zukünftigen Volatilität zu extrahieren, die mit der jeweiligen Stimmung gegenüber der zukünftigen Marktentwicklung und der Volatilitätsdynamik übereinstimmt. Dieser Algorithmus steht im Einklang mit den Geld-Brief-Spannen aller beobachteten Instrumente und ermittelt diese Verteilungen unter wirtschaftlichen Beschränkungen. Der Titel „Sentimental Recovery“ bezieht sich auf bestimmte Annahmen, die wir hinsichtlich der Stimmung der Agenten treffen. Ansonsten ist das Verfahren modellfrei. Wir wählen die bivariate Indexrendite und die Index-Volatilitätsverteilung, weil ein liquider Optionsmarkt existiert und weil in Chabi-Yo, Garcia und Renault (2008) gezeigt wird, dass diese möglicherweise wirtschaftlich relevante Informationen enthält, die in den jeweiligen Randverteilungen nicht enthalten sind. Im zweiten Schritt nutzen wir unseren Algorithmus unter Verwendung von S&P500- und VIX-Optionsnotierungen, um risikoneutrale und subjektiv-objektive Maße mit impliziten Überzeugungen von extrem bullish bis extrem bearish zu extrahieren. Die Einbeziehung der zweiten Dimension (Volatilität) in die ermittelten subjektiven (physischen) Verteilungen spielt eine entscheidende Rolle bei der Frage, wie die Agenten mit „guten“ und „schlechten“ Zuständen umgehen: Mit der zweiten Dimension verändern sich die Arrow-Debreu-Preise über die Volatilitätszustände hinweg wesentlich stärker als über die Marktindexzustände. Zudem führt der gemeinsame Zustandsraum von Markt und Volatilität insgesamt zu einer Regularisierung des Recovery-Verfahrens. Abhängig von ihren subjektiven Überzeugungen verfolgen die Agenten sehr unterschiedliche optimale Handelsstrategien, und die Einbeziehung der zweidimensionalen Verteilung führt insgesamt zu ausgewogeneren Investitionen. Schließlich zeigen wir empirisch, dass die Streuung der Überzeugungen hinsichtlich der zukünftigen Marktentwicklung und -volatilität mit den zukünftigen Anlagemöglichkeiten zusammenhängt. Insbesondere stellen wir fest, dass die Streuung der Überzeugungen über die erwartete Volatilität, die bei der Bildung heterogener Preiskerne eine zentrale Rolle spielt, den zukünftigen Zustand der Realwirtschaft prognostiziert.

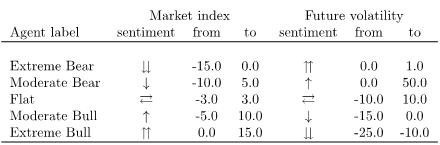

Zusammenfassend setzen wir voraus, dass jeder einzelne Wirtschaftsakteur eine gewisse Grundstimmung gegenüber dem Markt und seiner Volatilität, beispielsweise über einen monatlichen Zeitraum, hat. So bin ich beispielsweise davon überzeugt, dass der Markt in einem Monat zwischen 1% und 3% wachsen wird, und die Volatilitätsfutures sich von derzeit -10% auf 0% einpendeln werden. Diese Grundannahme definiert einen Agenten, und wir legen (nur um mehrere Agenten zu haben) für die verschiedenen Händler folgende Überzeugungen fest:

Anschließend lösen wir ein komplexes Optimierungsproblem, bei dem die Überzeugungen der einzelnen Agenten unter P- und Q-Maßen mit einer Reihe der im Artikel beschriebenen Beschränkungen an die S&P500- und VIX-Optionen angepasst werden. Auf diese Weise erhalten wir Wahrscheinlichkeitsverteilungen für jeden Agenten, und wir können die Differenz in den Überzeugungen, die optimalen Handelsstrategien jedes Agenten und die Korrelation zwischen der aktuellen Differenz in den Überzeugungen und den wirtschaftlichen Bedingungen analysieren.

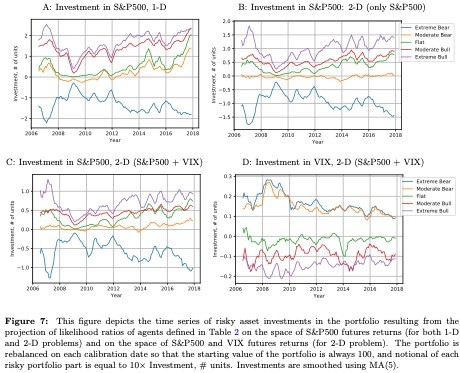

Im Folgenden betrachten wir beispielhaft die Portfoliostrategien unserer Agenten:

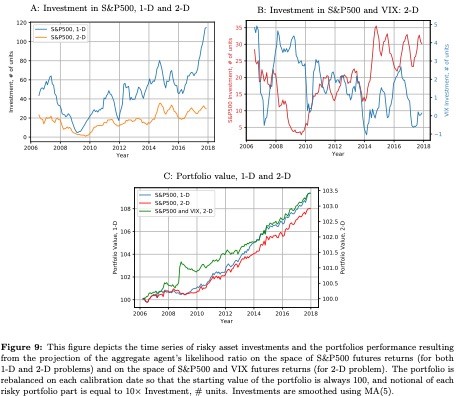

Wir halten fest, dass die Agenten ganz unterschiedliche Strategien verfolgen, da sie die meiste Zeit „long“ oder „short“ am Markt sind. Sie investieren auch sehr unterschiedlich in die VIX-Futures und wetten auf Volatilitätsmärkte. Wenn wir alle Agenten zu einem „Kollektiv-Agenten“ zusammenfassen, stellen wir fest, dass dieser im Grunde genommen von allen fünf Agenten, aus dem wir ihn konstruiert haben, der „erfolgreichste“ ist:

Und die Performance kann sich selbst unter schlechten Marktbedingungen sehen lassen! Im Grunde genommen geht der Kumulativ-Agent in den Jahren 2008-2010 richtigerweise „long“ und setzt auf eine steigende Volatilität, was in anderen Situationen erhebliche Verluste auf Long-Positionen mit sich bringt.

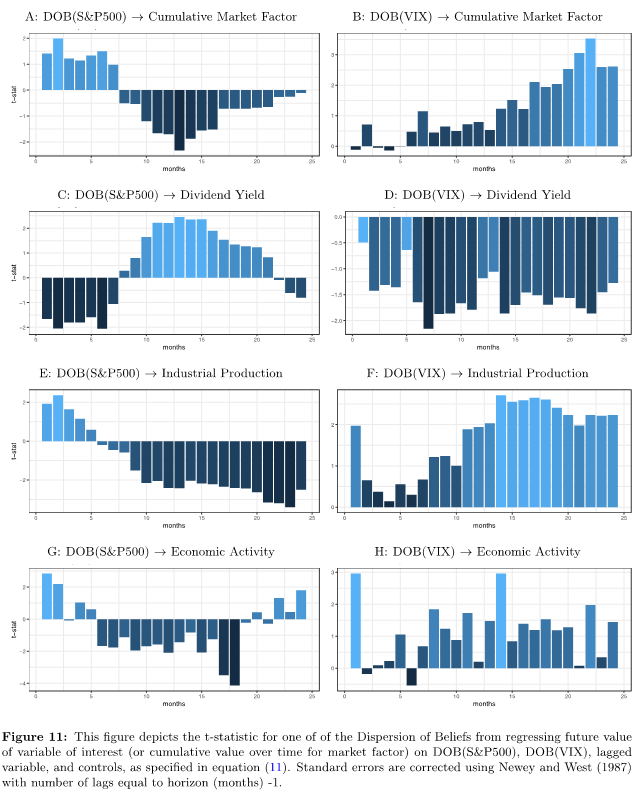

Wenn wir die Streuung der Überzeugungen („dispersion of beliefs“, DOB) unserer Agenten definieren, stellen wir fest, dass sie mit den aktuellen und zukünftigen wirtschaftlichen Bedingungen korrelieren. So stellen wir fest, dass das Streuungsmaß DOB(S&P500) über einen mittleren Horizont aussagekräftig ist, während der DOB(VIX)-Effekt eher langfristig ist. Aus einem hohen Streuungsmaß der Überzeugungen (DOB) bezüglich des Marktes resultiert eine negative Prognosekraft für die Marktrenditen bis etwa zum Einjahreshorizont, und eine positive Prognosekraft (aufgrund der niedrigeren Marktbewertung) für die Dividendenrendite. Die DOB(VIX) hat keine kurzfristige Prognosekraft für den Markt, aber eine positive Prognosekraft für längere Horizonte (mindestens 18 Monate). Die Prognosekraft der Markt-DOB für die Industrieproduktion (meist über den Horizont von einem Jahr hinaus) und die wirtschaftliche Aktivität (sechs bis 17 Monate) ist mit grenzwertiger Signifikanz negativ. Die Prognosekraft der DOB(VIX) für die Industrieproduktion ist für längere Horizonte positiv, die Korrelation zur wirtschaftlichen Aktivität ist weitgehend vernachlässigbar (wenn auch positiv). Obwohl also beide DOB-Variablen positiv korreliert sind, weisen sie doch einen recht unterschiedlichen Zusammenhang mit der zukünftigen Wirtschaft auf: Die Variable DOB(S&P500) besitzt eine mittelfristige negative Prognosekraft, während DOB(VIX) eine längerfristige positive Prognosekraft aufweist.

Zur Zeit arbeiten wir an der Weiterentwicklung unserer Studie, und Ihre Kommentare und Anregungen sind uns sehr willkommen!

Hier gelangen Sie zum vollständigen Artikel (Sie werden es nicht bereuen!)