Ende Juni 2021 tritt für Wertpapierinstitute ein neues Aufsichtsregime in Kraft. Damit steht Finanzdienstleistern eine regulatorische Herausforderung bevor. Finanzdienstleistungsinstitute, die als Wertpapierinstitute gelten, werden zukünftig dem neuen Wertpapierinstitutsgesetz (WpIG) und der Wertpapierfirmenverordnung (IFR – (EU) 2019/2033)) unterworfen. Bisher fallen sie in den des Kreditwesengesetzes und der CRR.

Als Wertpapierinstitut gilt jedes Unternehmen, das gewerbsmäßig oder in einem Umfang, der einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb erfordert, Wertpapierdienstleistungen alleine oder zusammen mit Wertpapiernebendienstleistungen oder Nebengeschäften erbringt.

Als Wertpapierdienstleistung gelten dabei entsprechend der Vorgaben der MiFID u.a. das Finanzkommissionsgeschäft, die Finanzportfolioverwaltung, die Abschlussvermittlung als auch die Anlageberatung.

Ausgangspunkt der Neuregelungen sind zwei europäische Rechtsakte.

Die neue EU-Verordnung „Investment Firm Regulation“ (IFR – (EU) 2019/2033)) und die neue Richtlinie „Investment Firm Directive“ (IFD – (EU) 2019/2034) schaffen erstmals einen dedizierten Regulierungsrahmen für alle Unternehmen, die Wertpapierdienstleistungen i.S.d. MiFID erbringen. Ziel ist die Schaffung eines eigenen risikoadäquaten Aufsichtsregimes für Wertpapierinstitute.

Insbesondere für kleine und mittlere Wertpapierinstitute soll eine einfachere, verständlichere und übersichtlichere Gesetzessystematik umgesetzt werden.

IFR und WpIG unterscheiden drei Klassen von Wertpapierinstituten:

Kleine Wertpapierinstitute

Das sind kleine und nicht verflochtene Wertpapierinstitute, die insbesondere eine Bilanzsumme von weniger als 100 Mio. Euro haben. Zusätzlich erfüllen sie weitere Voraussetzungen der IFR, die sich z.B. auf das Volumen der in der Anlageberatung betreuten Vermögenswerte von Kunden (assets under management) oder gehaltene Kundengelder (client money held) beziehen.

Großes Wertpapierinstitut

Als große Wertpapierinstitute gelten Wertpapierinstitute mit einer konsolidierten Bilanzsumme von 15 Mrd. € oder mehr, die Eigenhandel und / oder das Emissionsgeschäft betreiben. Übersteigt die Bilanzsumme 30 Mrd. € ist das Unternehmen sogar direkt als Kreditinstitut i.S.d. CRR einzustufen.

Auf große Wertpapierinstitute finden die Regelungen der IFR und des WpIG weitestgehend keine Anwendung. Wegen der mit ihrer Größe verbundenen Risiken werden sie vom europäischen Gesetzgeber wie Kreditinstitute behandelt und werden weiterhin der Regulierung der CRR und des KWG unterworfen.

Mittlere Wertpapierinstitute

Mittlere Wertpapierinstitute sind solche, die weder als kleine noch als große Wertpapierinstitute klassifizieren.

Proportional zur Größe und Bedeutung der Wertpapierinstitute für die Finanzstabilität enthält das WpIG im Wesentlichen:

Die bereits am 27. November 2019 verabschiedete IFR sieht eine komplette Neuregelung der Anforderungen in folgenden Bereichen vor:

Die Neuregelungen weichen dabei signifikant von den bisherigen Regelungen des KWG und der CRR ab.

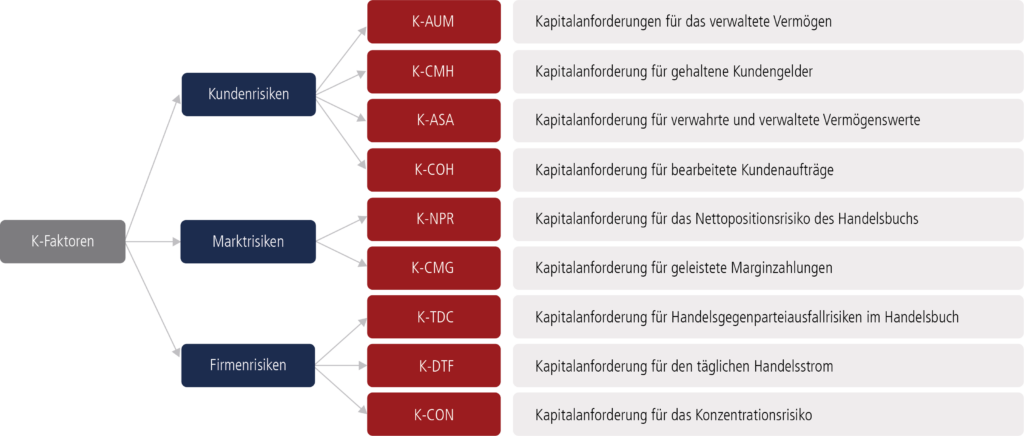

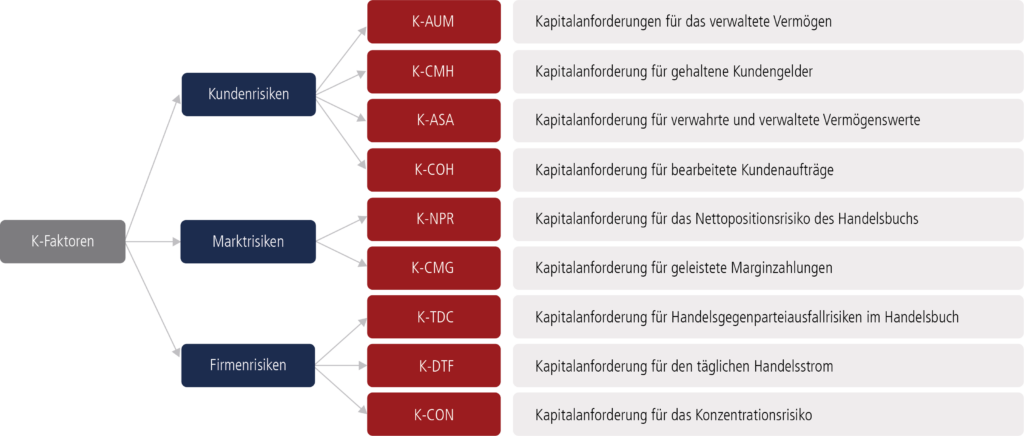

Insbesondere die für mittlere Wertpapierinstitute maßgeblichen Vorgaben zur Berechnung der Mindestkapitalanforderungen anhand sogenannter K-Faktoren stellen dabei eine Neuerung dar:

Für jeden einzelnen K-Faktor werden in der IFR eigene Berechnungsvorgaben getroffen, die seitens des Wertpapierinstitutes umzusetzen sind. Das neu gestaltete Meldewesen für Wertpapierinstitute umfasst dabei mehr als 20 Meldebögen, wovon der Großteil auf die Meldung von K-Faktoren und Konzentrationsrisiken entfällt. Die Anwendung des neuen Regelwerks erfolgt ab dem 26. Juni 2021, der erste Meldestichtag ist der 30. Juni 2021. Hinsichtlich des neuen Regelwerkes gilt es für Wertpapierinstitute nun, sich in eine der drei Klassen einzuordnen und das verbleibende Zeitfenster zu nutzen, um die neuen Anforderungen rechtzeitig bis Juni 2021 umzusetzen. An der Frankfurt School können Sie sich mit der Qualifizierung Meldewesenspezialist für Wertpapierinstitute das notwendige Wissen aneignen, um die neuen Meldebögen regelkonform ausfüllen zu können.