Immer mehr spielt sich unser Leben auf virtuellen Plattformen ab. Umgekehrt verlieren physische Einrichtungen wie Filialen, aber auch Autohäuser, Buchgeschäfte, Modeboutiquen etc. an Bedeutung. Was bedeutet diese Entwicklung für die Finanzbranche? Wie verändern sich Geschäftsmodelle und Prozesse? Und was bedeutet das für die Interaktionen zwischen Kunden und Unternehmen? Offenbar befinden wir uns an einer entscheidenden Stelle in der Fortentwicklung des wirtschaftlichen Handelns.

Eine wichtige Rolle bei der Neugestaltung der Interaktion zwischen Kunden und Unternehmen spielen digitale Plattformen, wobei erste Formen bereits in der eCommerce-Welle Mitte bis Ende der 1990er Jahre entstanden sind (z.B. eBay). Insbesondere die Verbreitung von Smartphones hat dann zu der enormen Popularität von Handelsplattformen wie Alibaba, Amazon, Rakuten und Tencent, aber auch einer Vielzahl kleinerer, teilweise spezialisierter Plattformen (Zalando, Wayfair, Outfittery usw.) geführt.

Hinzu kamen Plattformen, die von Suchmaschinen aufgebaut wurden (Google, Baidu usw.) sowie die der Social-Media-Betreiber (insbesondere Facebook mit seinen Ablegern WhatsApp und Instagram bzw. WeChat und Weibo in China). Diese Plattformen haben sich inzwischen zu regelrechten digitalen Ökosystemen entwickelt. Das Aufkommen von Zahlungsdienstleistern im eCommerce (Adyen, Klarna, PayPal, Square usw.) hat diese Entwicklung stark unterstützt.

Die Thematik der Plattformwirtschaft ist vielschichtig. Unter digitalen Plattformen werden meist technische Plattformen verstanden. Weitergefasst sind Plattformen aber auch als „digitale Ökosysteme“ zu verstehen. Diese können aus mehr oder weniger gleichberechtigten Partnern auf lokaler Ebene bestehen, aber auch von großen Unternehmen dominiert werden. Das kann im Extremfall bis zu weltweit tätigen Unternehmen wie Amazon etc. reichen.

Ein anderer Fokus entsteht, wenn sich funktional ausgerichtete Plattformen entwickeln. Beispiele finden sich im Gesundheitsbereich (u.a. bestehend aus Kunden, Apotheken, Kliniken, Lieferdiensten, Pharmaunternehmen, Zulieferern in vielen Ländern) und im Zahlungsverkehr (u.a. bestehend aus Kunden, Händlern, Payment Service Providern, Netzbetreibern, Kartenorganisationen, Banken). Andere Plattformen wiederum bestehen – fast wie bei einer biologischen Symbiose – aus etablierten Unternehmen (Incumbents) und Neo-Unternehmen (Fintechs, Insurtechs etc.).

Plattformen führen zu einer immer stärkeren digitalen Vernetzung. Diese führt zum Verschwimmen traditioneller Unternehmens- und Branchengrenzen und ist damit hochrelevant für die Entwicklung von Unternehmensstrategien. Die zentrale Frage ist, wie sich eine Bank am besten in Plattformstrukturen positioniert. Dazu muss geklärt werden, welche Rolle(n) die Bank in der Plattformwirtschaft spielen möchte und kann.

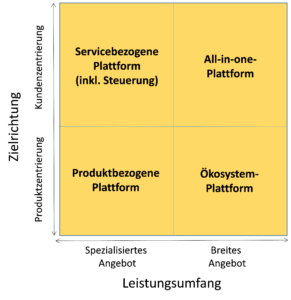

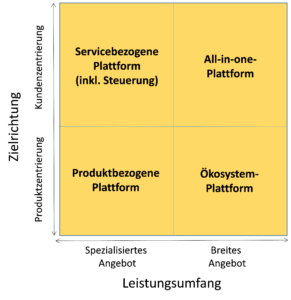

Eine mögliche Rolle ist die des Initiators und Betreibers einer Plattform. Damit orchestriert die Bank alle Aktivitäten und managt die teilnehmenden Partner. Hierfür ist Know-how und ein erhebliches Investment nötig – leicht können sich Banken hier übernehmen. Eine andere Rolle ist die des Teilnehmers an anderen Plattformen – etwa als Produktlieferant. Der Aufwand ist geringer; jedoch besteht hier die Gefahr, die Verbindung zum Kunden zu verlieren. Weitere Rollen oder Kombinationen sind möglich (siehe Abb. zu Plattformmodellen).

Abb.: Plattformmodelle für Banken

Quelle: nach Heinemann, G. et al. (2020)

Damit ändert sich zwangsläufig das Geschäftsmodell der jeweiligen Bank. Das ist ebenso wichtig wie notwendig, denn entscheidend für den aktuellen Umbruch ist ein verändertes Verständnis bzw. Neudenken von Geschäftsmodellen. Während klassischerweise ein Unternehmen „seine“ Kundinnen und Kunden hat und streng darüber wacht, dass kein Wettbewerber in die eigene Wertschöpfungskette eindringt, entwickelt sich inzwischen eine differenziertere Auffassung.

Insbesondere bei Rollenmodellen, in denen die Bank mit anderen Unternehmen kooperiert und sich bewusst in ein digitales Ökosystem integriert, wird es Teil eines Wertschöpfungsnetzwerks. Die Annahme ist, dass der Nutzen für alle Beteiligte (deutlich) größer ist, als wenn jedes Unternehmen einzeln, d.h. „allein gegen alle“, kämpft. Damit steigt natürlich auch die Komplexität hinsichtlich Strategie, Governance, Kommunikation, Prozessen, IT usw. in diesen Strukturen an. Als weiterer Aspekt ist zu beachten, dass in der Plattformwirtschaft regionale oder nationale Grenzen eine immer geringere Rolle spielen.

Im Zusammenhang mit digitalen Ökosystemen wird die Arbeitsteilung neu organisiert. Damit muss sich jedes Unternehmen strukturell und prozessual erneuern. Gleichzeitig eröffnen sich den Banken neue Geschäftspotenziale, denn die Plattformwirtschaft ermöglicht u.a. die ganzheitliche Unterstützung von Kundenprozessen, die Erweiterung des Serviceangebots, die Senkung von Kosten und die Konzentration auf Kernkompetenzen.

Dieser Umbau wird unumgänglich sein. Damit verbunden sind aber auch erhebliche Herausforderungen. Insbesondere sind die Geschäftsprozesse – das Herzstück von Unternehmen – an die Erfordernisse digitaler Plattformen anzupassen und in vielen Fällen neu zu entwickeln. Ein weiterer Treiber bei der Entstehung der Plattformökonomie sind die schnellen technologischen Fortschritte (u.a. in den Bereichen KI, Data Analytics, Cloud Computing, Blockchain). Aber auch die Kultur des Unternehmens spielt eine wichtige Rolle, denn in vielen Fällen geht es um die Virtualisierung – als Folge der Digitalisierung – der Arbeit.

Damit ergibt sich für die Banken auf dem Weg in die Plattformwirtschaft eine Reihe konzeptioneller Fragen, u.a.

Die bisherigen Strukturen verändern sich. Neobanken, weitere Fintechs und Tech-Konzerne dringen in den Markt ein und werden sich immer größere Anteile greifen. Traditionelle Banken müssen zügig Wege finden, um relevant zu bleiben. Die Transformation von Banken in Richtung von Plattformstrukturen wird ein solcher Weg sein.

Aus der zunehmenden Vernetzung, der Generierung von Daten mithilfe neuer Technologien (z.B. das Internet of Things) und neuen Partnerschaften (z.B. mit Unternehmen der Fertigungsindustrie) werden sich Geschäftsmodelle ergeben, die heute noch gar nicht auf der Agenda klassischer Banken stehen. Digitale Plattformen werden nicht verschwinden, im Gegenteil – wir stehen erst am Beginn.

Passend zu diesem Thema ist im Sommer 2021 im Frankfurt School Verlag das Buch „Digitale Ökosysteme“ erschienen.

Dieser Beitrag ist in leicht veränderter Form in der Zeitschrift „Geldinstitute“ (2021, Nr. 3, S. 38-40) sowie auf der Website „IT Finanzmagazin“ (11. Mai 2021) erschienen.